Γιώργος Διαγουρτάς

MSc Οικονομικών Επιστημών

Το σημαντικότερο πολιτικό και κοινωνικό θέμα στη χώρα το

αμέσως επόμενο διάστημα θα είναι το ζήτημα των πλειστηριασμών. Οι πιέσεις τις

οποίες δέχεται η μνημονιακή συγκυβέρνηση ΣΥΡΙΖΑ-ΑΝΕΛ από τους δανειστές είναι

ασφυκτικές. Δίχως επανεκκίνηση των πλειστηριασμών το επόμενο διάστημα και

μάλιστα με γεωμετρικά αυξανόμενο ρυθμό δεν θα υπάρξει κλείσιμο της τρίτης

αξιολόγησης και εκταμίευση της δόσης των 6 δις όπως προβλέπει το 3ο

μνημόνιο. Οι πλειστηριασμοί έχουν παγώσει την τελευταία διετία λόγω της

κινηματικής δράσης ενάντια στους πλειστηριασμόυς σε όλη τη χώρα με αποτέλεσμα

την αναβολή τους στα περισσότερα ειρηνοδικεία.

Το ζήτημα των πλειστηριασμών ξεκίνησε το 2010 με την

υπογραφή του 1ου μνημονίου από την κυβέρνηση Παπανδρέου, την

περικοπή μισθών και συντάξεων με αποτέλεσμα την καταστροφική πορεία της

ελληνικής οικονομίας μέχρι και σήμερα και την αναγκαστική ψήφιση του νόμου

Κατσέλη για την προστασία της πρώτης κατοικίας των «κόκκινων» δανειοληπτών, που

βρέθηκαν σε διάστημα μικρότερο από ένα έτος σε αδυναμία αποπληρωμής των

στεγαστικών τους δανείων λόγω των μισθολογικών ή συνταξιοδοτικών τους μειώσεων

ή ακόμα και την απώλεια της εργασίας τους. Αν δεν ψηφιζόταν ο Ν. «Κατσέλη»

εκτός από την οικονομική δυσχέρεια λόγω της κρίσης, ένα πολύ μεγάλο μέρος των

δανειοληπτών θα έμενε άστεγο.

Η κυβέρνηση το τελευταίο εξάμηνο πλήρως υποταγμένη στις

απαιτήσεις των δανειστών και των συστημικών τραπεζών για άμεση επανεκκίνηση των

πλειστηριασμών προσπαθεί με όλα τα μέσα (ΜΑΤ, ΜΜΕ, κομματική προπαγάνδα) να στρέψει

την κοινή γνώμη κατά του κινήματος ενάντια στους πλειστηριασμούς. Άλλωστε

δανειστές και τραπεζίτες, όπως αναλύεται παρακάτω, συνδέουν την ομαλή

λειτουργία του τραπεζικού συστήματος της χώρας με την εφαρμογή των ηλεκτρονικών

πλειστηριασμών.

1.

Ο δανεισμός από τις

τράπεζες, τα μη εξυπηρετούμενα δάνεια και οι στόχοι των συστημικών τραπεζών

1.1 Δανεισμός σε ιδιώτες και «κόκκινα δάνεια»

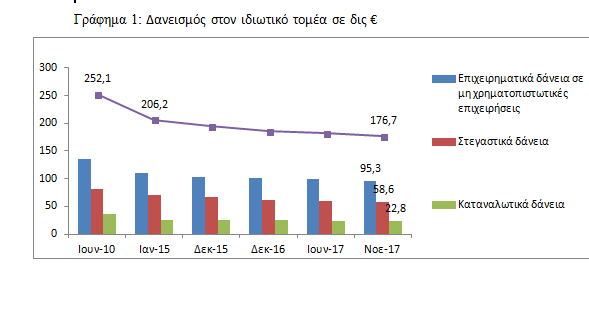

Σύμφωνα με

τα στοιχειά της ΤτΕ (Γράφημα 1) η χρηματοδότηση του ιδιωτικού τομέα στην Ελλάδα

το Νοέμβριο του 2017 είναι 176,7 δις ευρώ, όταν στο τέλος τους 2016 ήταν 193,3

δις ευρώ, γεγονός που αναδεικνύει ένα από τα μεγαλύτερα προβλήματα της

ελληνικής οικονομίας που είναι η αδυναμία του τραπεζικού συστήματος να

χρηματοδοτήσει τις εγχώριες ιδιωτικές επενδύσεις και να αποτελέσει μοχλό

οικονομικής ανάκαμψης. Σύμφωνα με την τριμηνιαία έκθεση[1]

του περασμένου Δεκεμβρίου της ΤτΕ τα μη εξυπηρετούμενα ανοίγματα (ΜΕΑ)[2] το

Σεπτέμβριο του 2017 αντιστοιχούν στο 44,6% των συνολικών ανοιγμάτων. Ο δείκτης

ΜΕΑ άγγιξε το 42,7% (26 δις) για το στεγαστικό χαρτοφυλάκιο, το 53,6% (13,2

δις) για το καταναλωτικό και το 44,4% (47,8 δις) για το επιχειρηματικό

χαρτοφυλάκιο (Γράφημα 2).

[1] http://www.bankofgreece.gr/BogEkdoseis/Report_Operational_Targets_for_NPEs_GR_September_2017.pdf

[2] Σύμφωνα με τους ορισμούς της Ευρωπαϊκής Αρχής Τραπεζών

(ΕΒΑ), στα μη εξυπηρετούμενα ανοίγματα περιλαμβάνονται δάνεια με καθυστέρηση

μεγαλύτερη των 90 ημερών και δάνεια αβέβαιης είσπραξης χωρίς τη ρευστοποίηση

εξασφάλισης, ανεξαρτήτως ημερών καθυστέρησης (ΕΒΑ, Annex V. Part 2. 145-162).

[1] http://www.bankofgreece.gr/BogEkdoseis/Report_Operational_Targets_for_NPEs_GR_September_2017.pdf

Σύμφωνα με

το δείκτη ΜΕΑ ανά κατηγορία προκύπτει πως το μεγάλο μέρος των μη εξυπηρετούμενων

επιχειρηματικών ανοιγμάτων αφορά ατομικές και μικρομεσαίες επιχειρήσεις. Σχεδόν

το 55% (60,9 από τα 105,3 δις) των επιχειρηματικών δανείων αφορά μικρομεσαίες

επιχειρήσεις, ατομικές επιχειρήσεις και αγρότες (Γράφημα 3). Τα 47,7 δις

αφορούν δανεισμό μικρομεσαίων επιχειρήσεων και τα 13,2 δανεισμό αγροτών και

ατομικών επιχειρήσεων (Πίνακας 2). Σύμφωνα με την έκθεση η μεγαλύτερη

συγκέντρωση ΜΕΑ παρατηρείται στο χαρτοφυλάκιο των ελεύθερων επαγγελματιών και

πολύ μικρών επιχειρήσεων (δείκτης ΜΕΑ: 67,8%, 8,95 δις), καθώς και στο

χαρτοφυλάκιο των Μικρών και Μεσαίων Επιχειρήσεων (δείκτης ΜΕΑ: 59,8%, 28,52

δις). Καλύτερες επιδόσεις παρατηρούνται στο χαρτοφυλάκιο των μεγάλων

επιχειρήσεων (δείκτης ΜΕΑ: 25,0%) και στα ναυτιλιακά δάνεια (δείκτης ΜΕΑ:

36,8%). Άρα, το 61,4% των ανοιγμάτων σε

μικρομεσαίες, ατομικές και αγροτικές επιχειρήσεις είναι μη εξυπηρετούμενα.

Επίσης το 58,7% των συνολικών ΜΕΑ προέρχεται από ΜΜΕ και ατομικές επιχειρήσεις.

Μάλιστα στο σύνολο των επιχειρηματικών ΜΕΑ το 78% προέρχεται από ΜΕΑ

μικρομεσαίων και ατομικών επιχειρήσεων και αγροτών.

1.2 Επιχειρησιακοί

στόχοι τραπεζών έως το τέλος του 2019

Οι μειώσεις

στα ΜΕΑ το πρώτο εξάμηνο του 2017 προέρχονται κυρίως από διαγραφές δανείων,

λιγότερο από πωλήσεις δανείων και σχεδόν καθόλου από πλειστηριασμούς λόγω των

αντιδράσεων του κινήματος κατά των πλειστηριασμών που προκάλεσε την αποχή των

συμβολαιογράφων. Σύμφωνα με την έκθεση οι σημαντικότερες νέες εισροές ΜΕΑ

προέρχονται από τα στεγαστικά δάνεια. Σύμφωνα με

τους επιχειρησιακούς στόχους (Πίνακας 1) που υπέβαλαν το Σεπτέμβριο του 2016 οι

συστημικές τράπεζες για την επόμενη τριετία

προβλέπουν πως μέχρι το τέλος του 2019, θα μειώσουν για την διετία

2018-19 τα ΜΕΑ κατά 31,5 δις και το δείκτη ΜΕΑ κατά 16,1%, τα ΜΕΔ κατά 25,7 δις

και το δείκτη ΜΕΔ 14,6% μέσω διαγραφών, νέων ρυθμίσεων, πλειστηριασμών,

πωλήσεων και διαγραφών. Για την διετία 2018-19 στόχος των τραπεζών είναι μείωση

των ΜΕΑ κατά 31,5 δις και των ΜΕΔ κατά 25,7 δις Πίνακας 1:

Στόχοι για το σύνολο δανειακού χαρτοφυλακίου μέχρι το τέλος του 2019.

Σύμφωνα με

τις εκτιμήσεις των τραπεζών, το μεγαλύτερο ποσοστό της μείωσης εκτιμάται ότι θα

προέλθει κυρίως από τις επιτυχείς ρυθμίσεις δανείων (δηλαδή την αποκατάσταση

της τακτικής εξυπηρέτησης δανείων που βρίσκονται επί του παρόντος σε

καθυστέρηση), από διαγραφές δανείων, καθώς και, σε μικρότερο βαθμό, από

πλειστηριασμούς (ρευστοποιήσεις εξασφαλίσεων) εισπράξεις και μεταβιβάσεις

δανείων (Πίνακας 2). Σύμφωνα με το σχεδιασμό προβλέπεται πως μέχρι το τέλος του

2019 θα έχουν επαναρυθμιστεί 30,8 δις ΜΕΑ που θα καλύψουν τις νέες εισροές ΜΕΑ

(30,4 δις), 6 δις ΜΕΑ θα μειωθούν από εισπράξεις, 11,5 δις από πλειστηριασμούς

7,4 δις από πωλήσεις και 13,9 δις από διαγραφές. Πρέπει να τονιστεί πως για τον υπολογισμό των πλειστηριασμών που θα

μειώσουν τα ΜΕΑ πρέπει να συνυπολογιστεί και η μεταβίβαση δανείων στα

κερδοσκοπικά funds καθώς ένα μεγάλο μέρος των πωλήσεων θα οδηγήσει σε

πλειστηριασμούς, όχι πλέον από τις ελληνικές συστημικές τράπεζες αλλά από τα

κερδοσκοπικά hedge funds.

Πίνακας 2 : Παράγοντες

μείωσης του ΜΕΑ την τριετία 2016-19

Οι παραπάνω

στόχοι των τραπεζών έχουν εκτιμηθεί πριν τη λεγόμενη οδηγία «προσθήκη»[1]

της ΕΚΤ τον περασμένο Οκτώβριο που προβλέπει αυστηροποίηση των κριτηρίων για να

μη θεωρηθεί ένα δάνειο μη εξυπηρετούμενο και θα έχει ως αποτέλεσμα της

αναπροσαρμογή προς τα επάνω των ΜΕΔ και των στόχων. Σύμφωνα με ξένους οικονομικούς αναλυτές το ποσό των μειώσεων των ΜΕΔ

από εισπράξεις, πωλήσεις και

πλειστηριασμούς από τα 25 δις θα πρέπει να επαναυπολογιστεί στα 35 δις μέχρι το

τέλος του 2019. Συνεπώς, απαιτείται μέχρι το τέλος του 2019 επιπλέον 10 δις

ρευστότητα για τις τράπεζες.

Ο κανονισμός

«προσθήκη» της ΕΚΤ, η οποία προβλεπόταν να εφαρμοστεί από την έναρξη του 2018

αλλά θα καθυστερήσει πιθανότατα μέχρι την Άνοιξη του 2018, προκάλεσε έντονες

πολιτικές αντιδράσεις στην Ιταλία τόσο από τον Υπουργό Οικονομικών της χώρας

όσο και από το Διοικητή της Κεντρικής Τράπεζας αν και επιπτώσεις στο τραπεζικό

σύστημα της Ιταλίας είναι πολύ μικρότερες σε σύγκριση με το ελληνικό τραπεζικό

σύστημα. Αντίθετα, από την ελληνική πλευρά που θα σηκώσει και τα μεγαλύτερα

βάρη στο τραπεζικό της σύστημα από την εφαρμογή της οδηγίας της ΕΚΤ, δεν υπήρξε

η παραμικρή αντίδραση.

1.

Το κύμα των πλειστηριασμών την επόμενη διετία

Την επόμενη διετία για να επιτύχουν τους στόχους τους οι

τράπεζες πρέπει να αποκομίσουν από τους πλειστηριασμούς και τις πωλήσεις δανείων περίπου 18 δις ευρώ. Όσο και να προσπαθεί να πείσει η κυβέρνηση για το

αντίθετο, αν αναλογιστούμε πως μόνο περίπου 10 δις των ΜΕΑ προέρχονται από

μεγάλες κοινοπραξίες και ναυτιλιακές επιχειρήσεις, το μεγαλύτερο μέρος των

πλειστηριασμών θα αφορά μεσαία και μικρά νοικοκυριά και μικρομεσαίους και

ατομικούς επιχειρηματίες και αγρότες.

Σύμφωνα με δημοσίευμα

της «Καθημερινής» [2]

οι τράπεζες έχουν δεσμευτεί ότι τον προσεχή Ιανουάριο και Φεβρουάριο θα

διενεργούν 600-700 ηλεκτρονικούς πλειστηριασμούς το μήνα με σταδιακή αύξηση του

όγκου το δεύτερο εξάμηνο του 2018. Για το τελευταίο τρίμηνο του 2019 οι

τράπεζες και η Ευρωπαϊκή Επιτροπή προβλέπουν πως θα διενεργούνται πάνω από 2

χιλιάδες πλειστηριασμοί το μήνα με αποτέλεσμα ο συνολικό αριθμός των

ηλεκτρονικών πλειστηριασμών

να φτάσει στο στόχο των 10 χιλ μέχρι το τέλος του 2018 και των 40 χιλ μέχρι το τέλος

του 2019 (Γράφημα 4). Όσο και να προσπαθεί η κυβέρνηση να πείσει τους πολίτες

πως δεν θα πλειστηριαστούν πρώτες κατοικίες με αντικειμενική αξία πάνω από 300

χιλ αυτό είναι μαθηματικά αδύνατο. Είναι βέβαιο πως τα 50 χιλ ακίνητα που

προβλέπουν οι τράπεζες να πλειστηριάσουν την επόμενη διετία δεν θα είναι μόνο

βίλες της Εκάλης και της Κηφισιάς, όπως θέλουν να μας πείσουν κυβερνητικοί

παράγοντες.

Άλλωστε, δεν υπάρχει η παραμικρή συμφωνία μεταξύ

κυβέρνησης και τραπεζών. Μάλιστα ο Πρόεδρος των Ελληνικών Τραπεζών Καραμούζης

δήλωσε πως «δεν υπάρχει άτυπη συμφωνία για τη μη διεξαγωγή πλειστηριασμών

πρώτης κατοικίας κάτω των 300 χιλ, αλλά είναι επιλογή των τραπεζών να μην

κάνουν πλειστηριασμούς σε αυτή την κατηγορία[1]».

Συνεπώς, η προστασία των «αδύναμων» δανειοληπτών επαφίεται στις «κοινωνικές

ευαισθησίες» των τραπεζιτών. Στην πραγματικότητα, κυβέρνηση και τραπεζίτες θα

επιδιώξουν τους πρώτους μήνες εφαρμογής των ηλεκτρονικών πλειστηριασμών ο

μεγάλος όγκος να αφορά κατοικίες μεγάλης αντικειμενικής αξίας προκειμένου να κατευνάσουν τις αντιδράσεις του κινήματος και να μπορέσουν έπειτα απρόσκοπτα να

προχωρήσουν και σε πλειστηριασμούς πρώτων κατοικιών με

χαμηλότερη αντικειμενική αξία. Αυτό είναι απολύτως βέβαιο γιατί ο μεγαλύτερος

όγκος των μη εξυπηρετούμενων δανείων (σχεδόν 90%), όπως τονίστηκε και παραπάνω,

αφορά δάνεια μικρομεσαίων και ατομικών επιχειρήσεων, αγροτών, στεγαστικά και

καταναλωτικά και τα 25 δις που θα απαιτηθούν για την μείωση των ΜΕΔ των

τραπεζών μέσω πλειστηριασμών και πωλήσεων ΜΕΔ, σε κερδοσκοπικά fund, δεν μπορεί

να μην προέρχεται από το μεγάλο όγκο αυτών των δανείων που αφορά μεσαία και

μικρά νοικοκυριά.

[1] http://www.bankingnews.gr/%CF%84%CF%81%CE%B1%CF%80%CE%B5%CE%B6%CE%B9%CE%BA%CE%AC-%CE%BD%CE%AD%CE%B1/item/336204-karamoyzhs-eet-aparaithto-ergaleio-oi-pleisthriasmoi-sto-kynhgi-twn-kakoplhrwtwn.html

3

Το νομικό πλαίσιο των πλειστηριασμών

3.1 Τι

ίσχυε μέχρι το 3ο μνημόνιο για την προστασία της πρώτης κατοικίας

Ο Ν. 3869/2010 (Κατσέλη), προέβλεπε

τη δυνατότητα προσφυγής δανειοληπτών συγκεκριμένων

κατηγοριών για εξωδικαστική αρχικά ρύθμιση δανείων μεταξύ τράπεζας και

δανειολήπτη. Αν ο συμβιβασμός αυτό δεν επιτυγχανόταν το δικαστήριο όριζε τη

μηνιαία δόση του δανειολήπτη στο 80% της χαμηλότερη πλέον εμπορικής αξίας του

υποθηκευμένου ακινήτου. Παράλληλα ο Ν. Κατσέλη εξασφάλιζε και την προστασία από

πλειστηριασμούς της κύριας κατοικίας.

Από το 2010 μέχρι το τέλος του 2014 νομοθετικές ρυθμίσεις καθόριζαν στο τέλος

κάθε έτους ένα γενικό πλαίσιο αναστολής πλειστηριασμών από τράπεζες της πρώτης

κατοικίας για το επόμενο έτος. Αντιθέτως, επιτρέπονταν οι πλειστηριασμοί

κατοικιών από εφορίες, ασφαλιστικά ταμεία, εκτός από ένα μικρό χρονικό διάστημα

του 2015, λόγω της εφαρμογής το 2ο εξάμηνο του έτους των αυστηρών

capital controls. Το πρώτο εξάμηνο του 2015 με την εκλογή του ΣΥΡΙΖΑ και πριν

την ψήφιση του 3ου μνημονίου δεν ανανεώθηκε η γενική προστασία από

τους πλειστηριασμούς πρώτης κατοικίας, αλλά με τη μεγάλη κοινωνική στήριξη που

είχε η κυβέρνηση ΣΥΡΙΖΑ-ΑΝΕΛ οι συστημικές τράπεζες υποχρεώθηκαν να μην

προχωρήσουν στην εκτέλεση πλειστηριασμών.

3.2 Τι ισχύει μετά το 3ο

μνημόνιο και μέχρι το τέλος του 2018 για την προστασία της πρώτης κατοικίας

Με την διεθνώς γνωστή «κωλοτούμπα» της

κυβέρνησης και την αποδοχή του 3ου μνημονίου τον Ιούλιο του 2015 και

των απαιτήσεων των δανειστών η κυβέρνηση ΣΥΡΙΖΑ-ΑΝΕΛ συμφώνησε στην άμεση

τακτοποίηση των Μη Εξυπηρετούμενων Δανείων (ΜΕΔ)[1]Με το Ν.4334/16.7.2015 («αποφασιστική

δράση για τα μη εξυπηρετούμενα δάνεια»), και Ν.4336/14.8.2015 -3ο μνημόνιο-

(«επιτάχυνση τακτοποίησης των μη εξυπηρετούμενων δανείων με εξάλειψη περιττών

νομικών ή άλλων εμποδίων για την εξυπηρέτηση και τη διάθεση των μη

εξυπηρετούμενων δανείων») η κυβέρνηση άλλαξε επισήμως τη στάση και έπειτα και

τη ρητορική της για τα «κοκκινα δάνεια» και ακολούθησε υποτακτικά τις

απαιτήσεις των δανειστών και των εγχώριων τραπεζών. Από το «κανένα σπίτι στα

χέρια τραπεζίτη» τα κυβερνητικά στελέχη με την αγαστή στήριξη των συστημικών

ΜΜΕ άρχισαν να μιλούν για «μπαταχτσήδες κακοπληρωτές δανειολήπτες που

εκμεταλλεύονται την οικονομική κρίση και απειλούν τη σταθερότητα του τραπεζικού

συστήματος».

Με το νόμο 4346/20.11.2015 που

τροποποίησε το Ν. «Κατσέλη» αυστηροποιήθηκαν οι όροι υπαγωγής στο νόμο και

δόθηκε η δυνατότητα στις τράπεζες να επιταχύνουν τις διαδικασίες πλειστηριασμού

των πρώτων κατοικιών των δανειοληπτών. Επί της ουσίας οι όροι και οι

προϋποθέσεις υπαγωγής στο νόμο «Κατσέλη» είναι πλέον τόσο αυστηροί που στην

πραγματικότητα κατεδαφίζεται η όποια προστασία, υπήρχε έως τότε, φυσικών

προσώπων από τους πλειστηριασμούς τραπεζών για την κύρια κατοικία οφειλέτη.

Στην πραγματικότητα πρόκειται για μερική απελευθέρωση των πλειστηριασμών από

τις τράπεζες μέχρι το τέλος του 2018 και πλήρης έπειτα. Σύμφωνα με τον 4346 ο

δανειολήπτης που αδυνατεί να αποπληρώσει το δάνειο για να μπορέσει να υπαχθεί

στον τροποποιημένο Ν. Κατσέλη, πρέπει να υποβάλλει στο δικαστήριο αίτηση μέχρι

τις 31/12/2018 και να ισχύουν σωρευτικά οι παρακάτω πέντε προϋποθέσεις :

1. Το σπίτι του να είναι η

κύρια κατοικία του.

2. Το μηνιαίο διαθέσιμο οικογενειακό

του εισόδημα να μην υπερβαίνει τις εύλογες δαπάνες διαβίωσης

προσαυξημένες κατά 70%. (1050 ευρώ το μήνα περίπου για τον άγαμο, 1770 ευρώ για

ένα ζευγάρι, 2250 ευρώ για ένα ζευγάρι και ένα παιδί κτλ).

3. Η

αντικειμενική αξία της κύριας κατοικίας κατά το χρόνο συζήτησης

της αίτησης να μην υπερβαίνει τις 180.000 ευρώ για άγαμο οφειλέτη, προσαυξημένη

κατά 40.000 ευρώ για τον έγγαμο οφειλέτη και κατά 20.000 ευρώ

ανά τέκνο, και μέχρι τρία τέκνα, δηλαδή για 5μελή οικογένεια, η αντικειμενική

αξία φθάνει έως τις 280.000 ευρώ.

4. Ο δανειολήπτης να

χαρακτηρίζεται από την Τράπεζα συνεργάσιμος κατά το χρόνο της

αρχικής καθυστέρησης του δανείου κατά την έννοια του Κώδικα Δεοντολογίας

Τραπεζών. Σύμφωνα με τον Κώδικας Δεοντολογίας συντάχτηκε από

την Τράπεζα Ελλάδος και ορίζει το ποιος είναι συνεργάσιμος με μια σειρά όρων,

μεταξύ των οποίων «να είναι διαθέσιμος σε επικοινωνία, να ανταποκρίνεται με

ειλικρίνεια και σαφήνεια σε κλήσεις, να ορίσει και ένα φίλο ή συγγενή για

επικοινωνία με την τράπεζα…» Όρων η τήρηση των οποίων κρίνεται από την ίδια την

τράπεζα. Να σημειώσουμε εδώ ότι σύμφωνα με τον Κώδικα Δεοντολογίας μετά τις

15/12/2015, αν μια δόση αποπληρωμής δανείου έχει καθυστερήσει για πάνω από 30

μέρες, τότε η Τράπεζα μπορεί να στείλει ειδοποίηση που να ορίζει προθεσμία 15

ημερών για να δοθούν στοιχεία, που αν δεν δοθούν μέσα στην προθεσμία,

ξαναστέλνει επιστολή και αν δεν υπάρξει ικανοποιητική απάντηση, παύει ο

δανειολήπτης να χαρακτηρίζεται συνεργάσιμος και μπορεί η Τράπεζα άμεσα να

ξεκινήσει τη διαδικασία πλειστηριασμού.

5. Να μπορεί με συνέπεια να πληρώνει δόσεις του δανείου

του, σύμφωνα με τη «μέγιστη δυνατότητά» του. Η μέγιστη δυνατότητα

του δανειολήπτη για το ποσό των δοσεών του, αποφασίζεται από δικαστήριο, που συνυπολογίζει «η τράπεζα

να μην βρεθεί σε χειρότερη οικονομική θέση από αυτήν που θα βρισκόταν αν έβγαζε

το σπίτι σε πλειστηριασμό». Ο προσδιορισμός του ποσού που θα

λάμβανε η τράπεζα σε περίπτωση πλειστηριασμού (ο οποίος πλέον θα γίνεται με

βάση την εμπορική αξία που καθορίζει η τράπεζα) και ο προσδιορισμός της ενδεχόμενης

ζημιάς θα καθορίζονται από την Τράπεζα της Ελλάδος.

Στο νόμο αυτό, τη τροποποίηση του Ν. «Κατσέλη», προστέθηκε και μια

ρύθμιση, δήθεν, προστασίας των ευάλωτων ομάδων δανειοληπτών πρώτης κατοικίας,

σύμφωνα με την οποία το ελληνικό δημόσιο μέχρι το τέλος του 2018, μετά από

αίτηση του ευάλωτου δανειολήπτη καλύπτει τις απαιτήσεις αποπληρωμής της

τράπεζας. Για να συμβεί αυτό πρέπει όμως να ισχύουν ένας από τους δύο παρακάτω

ιδιαίτερα αυστηροί όροι.

1. Το μηνιαίο διαθέσιμο οικογενειακό

του εισόδημα να υπολείπεται ή να είναι ίσο των εύλογων δαπανών διαβίωσης.

Σύμφωνα με τα σημερινά δεδομένα, όπως ορίζονται από την ΕΛΣΤΑΤ, το μηνιαίο

εισόδημα αυτό είναι για έναν άγαμο μέχρι περίπου 620 ευρώ, για ένα ζευγάρι

μέχρι 1.050 ευρώ, για ένα ζευγάρι με ένα παιδί έως 1300 ευρώ κτλ.

2. Η αντικειμενική αξία της κύριας

κατοικίας του να μην υπερβαίνει τα 120.000 ευρώ για τον άγαμο προσαυξημένη κατά

40.000 για τον έγγαμο και κατά 20.000 για κάθε παιδί μέχρι τρία.

Η

δήθεν προστασία χάνεται και για τις δύο κατηγορίες ακόμα και στο ενδιάμεσο διάστημα,

αν ο οφειλέτης καθυστερεί

πληρωμές τόσες, ώστε το ύψος τους υπερβαίνει ποσό 3 δόσεων το χρόνο. Η τράπεζα

εντός 4 μηνών προσφεύγει στο δικαστήριο για να εκπέσει ο δανειολήπτης από τη

ρύθμιση και μετά μπορεί να προχωρήσει σε διαδικασία των μέτρων της αναγκαστικής

εκτέλεσης.

Μετά το τέλος του 2018 και την

οριστική κατάργηση του Ν. «Κατσέλη» δεν υπάρχει η παραμικρή πρόβλεψη για την

προστασία της πρώτης κατοικίας για οποιοδήποτε «κόκκινο» δανειολήπτη.

4.

Κυβέρνηση ΣΥΡΙΖΑ-ΑΝΕΛ και πλειστηριασμοί

Μέχρι τις εκλογές του Ιανουαρίου του 2015 ένα από τα

βασικά συνθήματα του ΣΥΡΙΖΑ και του ίδιου του Αλέξη Τσίπρα στη λογική καταγγελίας των μνημονιακών

πολιτικών ήταν «το κανένα σπίτι στα χέρια τραπεζίτη». Ο τότε ΣΥΡΙΖΑ, ως

αξιωματική αντιπολίτευση, προβάλλοντας το κοινωνικό του πρόσωπο υποστήριζε πως

τα ήδη δοκιμασμένα από την οικονομική κρίση ελληνικά νοικοκυριά δεν έπρεπε να

επιβαρυνθούν πρόσθετα από τους πλειστηριασμούς ακόμα και για μη εξυπηρετούμενα

δάνεια (ΜΕΔ) που αφορούσαν δευτερεύουσες κατοικίες. Επ ουδενί όπως ήταν

απολύτως φυσιολογικό για ένα αριστερό κόμμα, όπως ήταν μέχρι τότε ο ΣΥΡΙΖΑ, δεν

συζητούσε για απώλεια της συνταγματικά κατοχυρωμένης προστασίας πρώτης

κατοικίας. Βέβαια αυτή η ρητορική, μετά απόν την ψήφιση του τρίτου μνημονίου

και την υποταγή στις απαιτήσεις των δανειστών, έχει πλήρως διαφοροποιηθεί.

Με το κλείσιμο της δεύτερης αξιολόγησης τον περασμένο

Ιούνιο οι δανειστές κατέστησαν σαφές στην ελληνική κυβέρνηση πως δεν θα υπάρξει

κλείσιμο της τρίτης αξιολόγησης, έξοδος στις αγορές και αποφυγή νέου μνημονίου

δίχως την έναρξη και μετέπειτα επιτάχυνση της διαδικασίας των πλειστηριασμών

που είναι προαπαιτούμενο για την επιστροφή σε λειτουργικά για τις τράπεζες

επίπεδα των ΜΕΔ και την ομαλή λειτουργία του τραπεζικού συστήματος της χώρας

δίχως την ανάγκη για νέα ανακεφαλαιοποίηση. Η κυβέρνηση για να αποφύγει το κίνημα

που ανέβαλλε κάθε Τετάρτη τους πλειστηριασμούς στα ειρηνοδικεία της χώρας,

κατέφυγε στη λύση των ηλεκτρονικών πλειστηριασμών. Αν και οι ηλεκτρονικοί

πλειστηριασμοί σχεδιαζόταν να ξεκινήσουν τον Σεπτέμβριο, η απόχη των

συμβολαιογράφων λόγω της πίεσης του κινήματος καθυστέρησε την εφαρμογή τους.

Μετά από μεγάλες πολιτικές πιέσεις οι συμβολαιογράφοι ανέστειλαν την αποχή τους

με τα γνωστά επεισόδια και την ρίψη δακρυγόνων σε κλειστό χώρο, στο

ειρηνοδικείο Αθηνών.

Τα δύσκολα

για την κυβέρνηση Τσίπρα όμως είναι μπροστά της μέσα στο 2018, γιατί εκτός από

τις κοινωνικές αντιδράσεις για τον πλειστηριασμό πρώτων κατοικιών μέσω των

ηλεκτρονικών πλειστηριασμών θα έχει να αντιμετωπίσει και το μεγάλο βραχνά της

βιωσιμότητας των συστημικών τραπεζών. Το Μαιο του 2018 θα πραγματοποιηθούν stress test στις συστημικές

τράπεζες. Είναι βέβαιο πως αν δεν έχει προχωρήσει αποτελεσματικά η υπόθεση των

ηλεκτρονικών πλειστηριασμών οι συστημικές τράπεζες θα χρειαστούν νέα

ανακεφαλαιοποίηση, που μπορεί να ξεπράσει και τα 10 δις. H κυβέρνηση

Τσίπρα έχει ήδη ανακεφαλαιοποιήσει με 5 δις τις ελληνικές τράπεζες το 2015,

υποσχόμενη πως ήταν η τελευταία φορά και μια νεα ανακεφαλαιοποίηση θα είναι

καταστροφική τόσο για την εικόνα της κυβέρνησης όσο και για την προσπάθεια

αποφυγής ενός 4ου μνημονίου-δανεισμού. Επομένως, είναι βέβαιο πως η

κυβέρνηση Τσίπρα θα πράξει τα αδύνατα δυνατά για να εφαρμοστούν αποδοτικά για

τις τράπεζες οι ηλεκτρονικοί πλειστηριασμοί, γιατί αυτό αποτελεί ζήτημα

πολιτικής της επιβίωσης. Δεν είναι άλλωστε τυχαίες οι καθημερινές πλέον

δηλώσεις κυβερνητικών στελεχών για την ανάγκη επιτυχίας των ηλεκτρονικών

πλειστηριασμών. Μάλιστα, λειτουργώντας με όρους κοινωνικού αυτοματισμού μεταξύ

μικροκαταθετών και «κόκκινων» μικροδανειοληπτών, έφτασε στο σημείο ο Υπουργός

Οικονομικών να παρουσιάζει το ζήτημα της επιτυχίας των πλειστηριασμών ως όρο

επιβίωσης του εγχώριου τραπεζικού συστήματος.

Είναι φανερό

πως η υλοποίηση των ηλεκτρονικών πλειστηριασμών αποτελεί ένα ακόμα μέσο

μεταφοράς χρηματοροών, στο πλαίσιο των μνημονιακών πολιτικών, από τα μικρά και

μεσαία στρώματα της χώρας προς τους ξένους και εγχώριους τραπεζίτες και

κερδοσκόπους. Μετά τη σκληρή φορολογία στα μικρά και μεσαία στρώματα, τη μείωση

των συντάξεων, τη μείωση του κόστους εργασίας, τη συγκεντροποίηση του κεφαλαίου

μέσω της φοροκαταιγίδας και της εισφοροδοτικής επιβάρυνσης των ατομικών επιχειρηματιών,

το ξεπούλημα της δημόσιας περιουσίας, θα έρθει και η υλοποίηση των

πλειστηριασμών για να αποδυναμώσει περαιτέρω τα χαμηλά και μεσαία στρώματα.

Μετά το «μούδιασμα» του κινήματος από την πολιτική εξαπάτησης της κυβέρνησης,

υποχείριο των δανειστών, των ΣΥΡΙΖΑ-ΑΝΕΛ, το κίνημα των πλειστηριασμών μπορεί

να αποτελέσει το εφαλτήριο για να επανέλθει ο κόσμος στους δρόμους και στην

κινηματική δράση, όχι μόνο για να αποτρέψει τους πλειστηριασμούς, αλλά να ανατρέψει τις εφαρμοζόμενες καταστροφικές πολιτικές

των μνημονιών.

Η υπηρεσία χρηματοδότησης Le_Meridian πήγε πάνω και πέρα από τις απαιτήσεις τους για να με βοηθήσει με το δάνειό μου το οποίο χρησιμοποίησα επεκτείνω τη φαρμακευτική μου επιχείρηση. Ήταν φιλικό, επαγγελματικό και απόλυτο πολύτιμους λίθους για να δουλέψω με. Θα συστήσω όποιον ψάχνει για δάνειο για να επικοινωνήσει. Email..lfdsloans@lemeridianfds.com Ή lfdsloans@outlook.com.WhatsApp ... + 19893943740.

ΑπάντησηΔιαγραφή